近期,隨著A股市場的震蕩攀升,可轉債市場也接連刷新十年新高。

在此背景下,跟蹤投資可轉債的基金年內收益率全部為正,最高收益率超13%,顯著跑贏中證轉債指數。這一“債性保底、股性增值”的資產類別,正成為資本市場的焦點。

市場分析人士認為,今年可轉債的逆襲,本質上是資產荒邏輯下的必然選擇。在可轉債供需矛盾一直未解決,同時權益市場持續保持強勢震蕩的情況下,兼具債底保護和股性彈性的可轉債有望持續受資金關注。

中證轉債指數不斷刷新十年新高

7月1日,中證轉債指數開盤后持續走強,盤中最高點達到116.05點,刷新十年新高。7月2日,A股市場震蕩回調,中證轉債指數也出現一定幅度回撤,但整體仍保持在高位水平。

自6月25日創十年新高以來,中證轉債指數不斷攀升走高,頻頻刷新十年高點。截至目前,中證轉債指數年內漲幅達7.18%,自2024年9月24日以來的漲幅超22%。

6月份以來,轉債市場估值有所抬升,但存在一定的分化,偏債轉債相對更強勢,底倉品種呈現補漲的情況。對于轉債估值不斷抬升的原因,興業證券認為,權益市場賺錢效應不錯,轉債結構受益。與此同時,A股市場4月7日以來的表現,強化了權益市場跌不動的預期。

今年以來,轉債市場呈現出低波動、低回撤走勢,興業證券認為,增量資金可能處于持續入場的情況,較好的投資體驗可能會進一步吸引更多的資金進入。

此外,供需矛盾也支撐了轉債估值不斷抬升。興業證券認為,供給端自2024年持續收縮,需求端增量資金持續增加的情況下,供需矛盾一定程度上對估值的抬升有放大效應。

值得一提的是,2024年上半年期間,個別風險事件頻發引發投資者對轉債市場的系統性擔憂。今年以來,在A股市場不斷震蕩走強的同時,退市或違約風險明顯減少的情況下,投資者對轉債市場的信心增強。財通證券認為,經歷2024年的風險負反饋及修復反彈后,市場對轉債的信用風險或不會過度悲觀。

從歷史轉債退出方式來看,多數轉債均通過轉股退出而非實際償債。財通證券表示,權益市場好轉可拓寬發行人的化債渠道,轉債的償債違約風險或可控。退市風險主要聚焦個券影響,對整體市場影響有限。短期風險或聚焦于評級調整,部分機構的剛性出庫壓力或產生短期拋壓,但中長期來看風險或可控。

多只基金年內收益率超10%

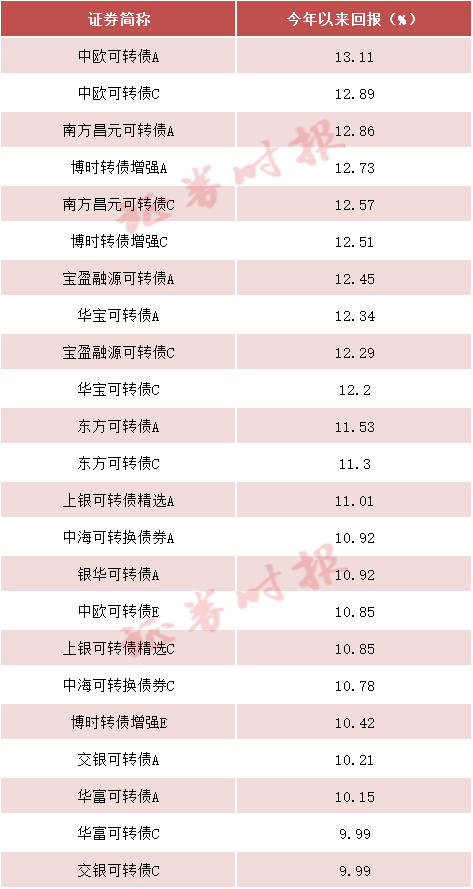

受益于轉債市場的持續強勢表現,相關“固收+”基金業績亮眼。Wind數據顯示,截至7月1日,全市場跟蹤可轉債投資的基金今年以來的業績均為正,其中,中歐可轉債A以13.11%的收益率,排名第一;南方昌元可轉債A、博時轉債增強A、寶盈融源可轉債A、華寶可轉債A等多只可轉債主題基金的年內收益率超12%;東方可轉債A、中海可轉換債券A、銀華可轉債A、交銀可轉債A等年內收益率不低于10%。

數據來源:Wind截至7月1日

兩只可轉債ETF的年內收益率也比較可觀。博時中證可轉債及可交換債券ETF年內收益率超7%,海富通上證投資級可轉債ETF年內收益也在5%以上。

在今年一季度報告中,中歐可轉債基金經理李波表示,轉債今年的Beta價值可以從兩個方面來理解:債券端,純債在當前利率環境下波動加大,帶來的是夏普比率的下降。這意味著固收資金今年可能較難單純依靠純債滿足自身負債端的需求,無論從收益增強還是風險分散的角度,轉債或都有很強的配置價值。股票端,今年小票+科技的風格持續活躍,和轉債底層的股票風格相契合。本質上就是在AI產業趨勢下,分享流動性和風險偏好推動的估值行情。因此今年從股債兩端來看,轉債的底層需求或都有較強的支撐。

李波表示,中歐可轉債保持聚焦轉債的運作思路,持倉則更加分散化,以獲取指數的貝塔收益為主要目標,保證產品工具化的屬性定位。結構上,對偏股型轉債有一定超配,小幅放大了組合的彈性;行業層面則相對均衡,化工、銀行、機械、汽車等行業相對靠前,和可轉債等權指數的結構基本接近。

-

證券時報 07-03 08:45

-

證券時報 07-03 08:45

-

證券時報 07-03 08:45

-

證券時報 07-03 08:45

-

證券時報 07-03 08:45

-

數據寶 07-03 08:40